M&Aが必要なケースってどんなときなんでしょう??

後継者不足に悩んでいます……

倒産しそうです……

事業拡大したいです……

例えば後継者不足に悩んでいる企業の場合…確立されたノウハウを持っているのに後継者がいないという理由で会社がなくなってしまうのはとてももったいないですよね。

現在後継者がいなくて困っている企業がたくさんあるんです。

しかし会社の内情はそのままに代表をかえるカタチでその会社を存続させるという道があります。

例えば倒産しそうで困っていた場合…他の会社と合体することで、会社の持つノウハウと社員を最大限活かした会社と合併すれば会社の良さはすべて残ります。

例えば事業拡大したいとき…新規顧客をゲットするにはどこの会社の顧客基盤が一番適しているでしょうか。

技術はもっているけれど、自社だけでは事業存続は難しい…など

そんな上記の悩みを持つ会社同士をマッチングさせるのがM&Aです。

しかし『よし!M&Aをしよう!』と思い立ったところで、まず何から始めたら良いのかわかりませんよね。

会社の売買はこの世の中で一番大きな買い物と言われています。

自力で調べた情報だけで簡単に決断してうまくいくものでもありません。

そんな時に頼れるのがM&A仲介会社です。

今回は『M&A仲介会社』を選ぶ時に注目すべきポイントと、『M&A』のメリット・デメリットについて解説致します。

プロのM&A仲介会社に相談すれば、自社の強みを最大限生かした選択に導いてくれるでしょう。

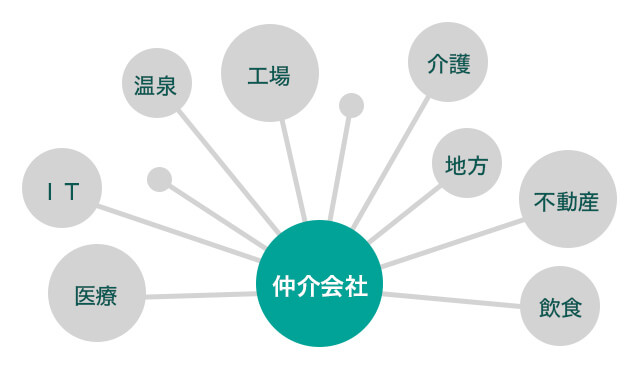

また、総合的にどの業種も取り扱っている総合型仲介会社や、飲食・介護・製造など専門的な業種に特化した専門的仲介会社もあります。

ご自身の会社の現状に一番必要なアドバイスは何なのか、検討した上で有効活用してください!

M&Aの3つの種類とは?

まずはM&Aの基礎知識についてご説明します!

M&Aの方法は大きく分けて3つあります。

『合併』『買収』『会社分割』の3つです。

それぞれのメリット・デメリットはなんでしょう?

どんな場合に仲介会社はそれぞれの選択肢を薦めてくるのでしょうか?

まずは、合併・買収・会社分割の特徴について解説致します。

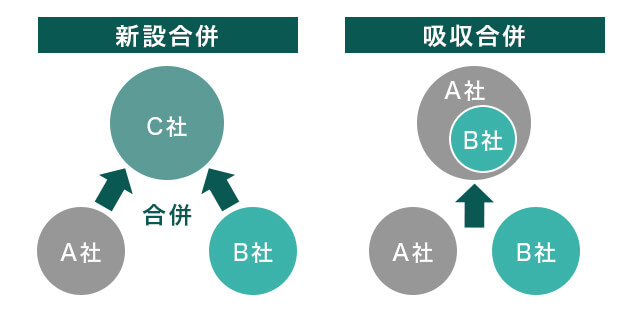

合併

合併とは、2つ以上の会社が1つの会社になることです。

それには2つの方法があります。

1つ目が新設合併で、2つ目が吸収合併です。

新設合併とは2つ以上の会社がどちらの会社も残すことなく新たな会社を立ち上げるかたちで合併する方法を言います。

このメリットとしては2つの会社の間にパワー関係がないことで従業員の反感を買うこと少ない点が挙げられます。

一方でデメリットは新たに事業の許認可を取る必要があり、手間がかかる点です。

吸収合併とは合併により消滅する会社から吸収する側が権利義務一切を承継する合併方法です。

一般的には新設合併よりも吸収合併の方が比較的多く実行されています。

しかしどちらも統合のプロセスをよく検討する必要があるためプロのアドバイスがあった方が安心です。

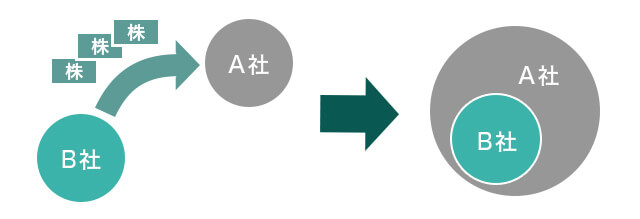

買収

買収とはある会社が他社の技術も社員もそのまま買い取って自分の会社の傘下にすることを言います。

買収には3つの方法があります。

株式譲渡、株式交換、事業譲渡の3つです。

株式交換とは会社の発行済み株式のすべてを買い取ることを言います。

会社の株式を株主からすべてを買い取ることは極めて困難です。

しかし株式交換という方法を使えば、反対する株主からも株式をすべて取得することができます。

株式移転とは株式会社が発行済株式を新設する会社にすべて買い取らせて権利義務を移転することを言います。

これには原則として株主総会の承認を得る必要があります。

事業譲渡とは会社が事業の重要な部分またはすべてを他人に譲渡することです。

原則として株主総会の特別決議による承認を得る必要があります。

事業譲渡の対価は金銭であることが普通ですが、相手が株式会社であればその会社が発行している株式でも良いです。

それから事業譲渡をした場合、譲渡した側の会社には競業避止義務があります。

競業避止義務とは、同じ種類の商売を近隣の地域で行ってはいけない義務のことです。

同じ商売を行って顧客の取り合いになるのを防ぐためにこのような規定が設けられました。

会社分割

会社分割とはある会社が事業の一部を他の会社に承継させることを言います。

会社分割には2つの方法があります。

1つ目は吸収分割で、2つ目が新設分割です。

分割会社の権利義務をそのまま包括する方法を吸収分割といい、会社分割により新たな会社を新設する場合は新設分割と言います。

しかし負債を抱えた会社がその負債の部分だけを分割してその権利義務だけを新設会社に移転するという恐れもあるので債権者が不利益を被る可能性があります。

そのため債権者の保護を第一に考えなければなりません。

M&A仲介会社とは??

M&Aを行う時に買収する側とされる側の間に入って交渉を進めてくれる、M&Aのプロ集団がM&A仲介会社です。

M&Aには専門的な知識が豊富に必要とされます。

独学で行うのは莫大な時間がかかるでしょう。

M&A仲介会社は中立的な立場でM&Aを行ってくれます。

そのためお互いの会社の細かい利害関係を第三者の立場から調整してくれます。

そして選ぶM&Aの仲介会社によって支払いの方法も異なります。

手数料型のところ、着手金があるところ、中間報酬があるところ、最後が成功報酬型のところです。

最近では着手金がある会社は減ってきています。

多くの会社が成功報酬型です。

また、案件獲得・成約・PMIの三段階を同じアドバイザーが行う会社もあれば、すべて同じ人が一手に担っている会社もあります。

違う人を3人経るメリットとしては様々な意見が聞けたり、その人それぞれの得意分野を応用できたりする点。

最後まで同じ人で行うメリットとしては信頼関係の構築と情報漏えいのリスクが減る点などが挙げられます。

PMIとは合併した後の後処理のことです。

異なる会社同士が合体するとそれに伴って組織再編や人事の取り決めが必要になります。

そのような、後々軋轢が残らないようにしてくれる作業をPMIと言います。

そして総合的にどの種類の会社の案件も引き受ける総合型仲介会社もあれば、どこかの分野に特化した専門的仲介会社もあります。

総合型仲介会社を利用するメリットとしては新規事業などの提案を受けられる可能性があるため、自分たちの業界のみならず、プロの立場から成功しそうな新しい領域のアドバイスを貰えるのが総合型仲介会社の特徴です。

専門的仲介会社は総合仲介会社よりもさらにその業界に詳しい専門家と太いパイプを持っているのが特徴です。

M&A仲介会社を選ぶ時に注目したい5つのこと

- M&A実績は?経験値がものを言う

- アドバイザリー型?仲介型?

- 完全報酬型がお得!

- 法律や税務などお金関係の専門家が常駐している

- 地域密着型?専門仲介?その会社の強い業界は?

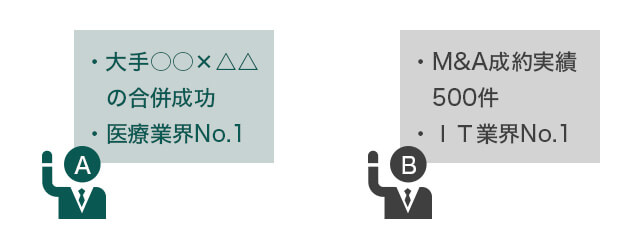

M&A実績は?経験値がものを言う

まずM&Aで大切なことは豊富な経験実績から得たアドバイスをたくさんもらえるかどうかです。

この業界に強い、こんなM&Aの成功実績があるなどのデータは仲介会社を選ぶ時にとても重要な判断基準になってきます。

また経験豊富な仲介会社はそれに伴って多くの業界と太いパイプを持っていることになります。

会社を買う側も実績を見てその会社を信頼して仕事を頼むと考えると、その業界で強い経験値を持っているということは買い手も選びやすいということです。

そして経験豊富な仲介会社の場合は、リスク管理であったり、もしもの問題が起こったときの対応にも慣れています。

自社がM&A初心者であってもそのような味方がいれば安心です。

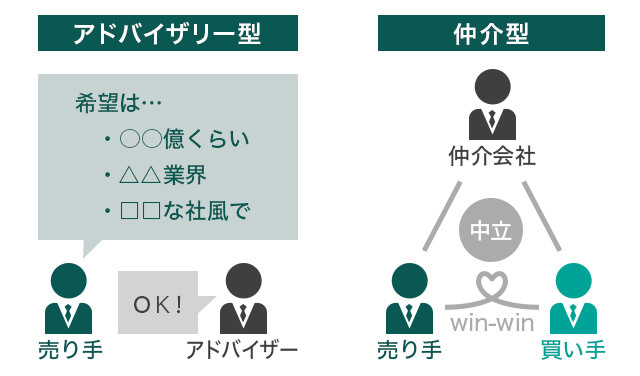

アドバイザリー型?仲介型?

仲介会社にはアドバイザリー型と仲介型の2つがあります。

アドバイザリー型が向いているのは自社の意見を最大限取り入れたM&Aを実行したいという会社です。

『こちらの要望はこれです』と提示した用件に一番近い会社を紹介してくれます。

仲介型とは売り手も買い手も満足の行くマッチングを実現させてほしいという会社におすすめです。

つまりアドバイザリー型の場合は完全に自社に寄り添って意見を聞いてくれるのに対し、仲介型は中立な立場で交渉を進めてくれるという点が大きく違います。

どちらを選んだほうが良いかについては自社の経営状況を見て判断すべきです。

もしも自社が負債を抱えており、決定的なノウハウを持っているわけでもないとしたらアドバイザリー型のような自社主体の仲介会社を選んでしまうとなかなか買い手が見つからないことになりかねません。

積極的にお金も出せるし、自社の製品にも自信があり、新規拡大のために参入したい業界があるなどといった理由でM&Aを行おうと考えている場合は仲介会社でも問題ないでしょう。

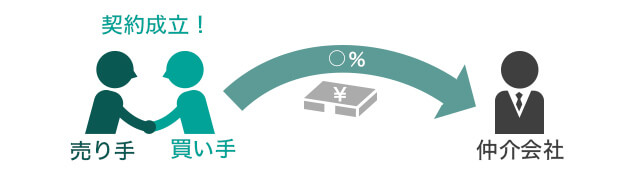

完全成功報酬型がお得!

会社を買うには莫大なお金がかかります。

先程も延べましたが、この世の中で最も高い買い物がM&Aと言われているのです。

だからこそ、その経過にかかるお金は少しでも節約したいですよね。

その経過にかかるお金というのは主に、着手金・中間報酬・成功報酬などが挙げられます。

これらのどの部分が節約できる可能性があるのでしょうか?

会社を選べば着手金無料!中間報酬なし!の会社があります。

成功報酬はさすがに免れることはできません。

成功報酬型というのは、自分たちが納得したM&Aが実現できたときのみ報酬を支払うという意味です。

途中で思うようなM&Aはこの会社では実現できなそう…

やっぱりM&Aやめようかな…

と思った時に相談料や途中までの仕事料は一切支払う必要がありません。

そう考えると、M&Aも踏み出しやすくなりますよね。

以上のように報酬の払い方は会社によって異なってくるので注意が必要です。

最近では多くの会社が着手金無料、中間報酬なしの制度を採用しているので成功報酬のみの会社を選ぶことをオススメします。

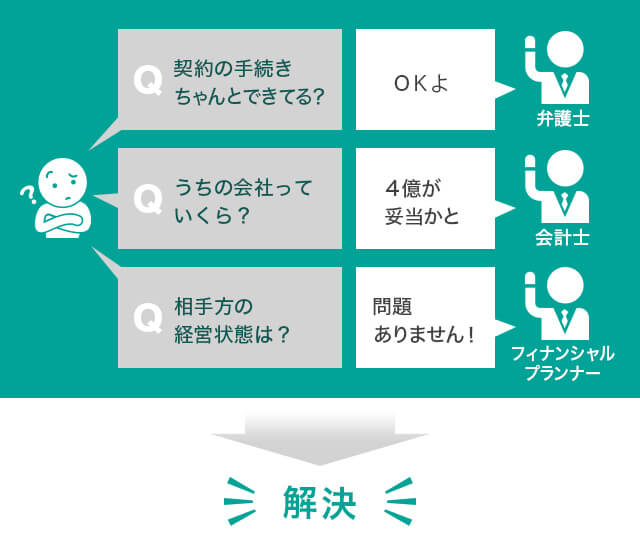

法律や税務などお金関係の専門家が常駐している

M&Aを行うにおいて味方につけておきたい専門家はたくさんいます。

例えば、弁護士・会計士・ファイナンシャルプランナーなどが代表例として挙げられます。

もしもこれらを外注するとすると、そこでも契約料が別でかかることになります。

それらを一括で頼めるような、各専門家が常駐している仲介会社があります。

M&Aにおいて困ることってなんでしょう。

自社はM&Aの市場においていくらで取引されるのが妥当なのか、取引相手に負債は一切ないのか、契約において不備はないのかなど、大きな金額が動く契約だからこそそういった法律問題やお金の問題は未然に防ぎたいですよね。

そういった問題が発生した時やなにか疑問を持った時にすぐに追加料金なしで相談に乗ってくれる専門家が近くにいるととても安心です。

地域密着型?専門仲介?その会社の強い業界は?

M&Aの仲介会社には総合型・専門型・地域密着型があります。

総合型の仲介会社は、どの業界にも比較的広いパイプを持っています。

そのため豊富な経験から見たこの業界に参入したらもっと売上が伸びそうだななどといった多角的な視点からのアドバイスが期待できます。

自社の専門分野とは別の業界に新規拡大したいという会社にはおすすめです。

専門型を選ぶメリットとしてはその業界に太いパイプを持っていることと、より専門的な知識を教えてもらえるところです。

さらに、地域密着型というものもあります。

地域密着型の仲介会社は周辺地域の会社情報を熟知しているので、地域での相乗効果が期待できます。

今後この地域に密着して代表的な会社を目指したいのか、他の地域に進出していきたいのか、方向性を考えた上で自社にあった仲介会社を選んでください。

M&A仲介会社を利用する時にかかる費用3選

M&A仲介会社の料金の支払い方法は会社によってさまざまです。

成功報酬型のところもあれば、契約開始時に着手金が必要な会社もあります。

それぞれの会社はどうしてこのような手法を選択しているのでしょうか。

それぞれの選択肢のメリット・デメリットはどのようなものがあるのでしょう。

着手金

着手金というのはM&A仲介会社と契約を開始した際に支払うお金のことを指します。

着手金が支払われると会社は仕事を開始しなければなりません。

原則として、もしも途中で依頼の必要がなくなったり、仕事を継続できなくなったとしても着手金は返還されません。

着手金の金額は利用する会社によって異なってきます。

会社の規模だったり、成功例、難易度などによって変動してきます。

しかしM&A仲介の業界では着手金は無料にしている会社も多いです。

成功報酬型が最も多くなっています。

着手金は戻ってこないという特徴があるので、自分が納得するM&Aが完了するまで1銭たりとも払いたくないという人は着手金無料の会社を選ぶべきです。

中間報酬

中間報酬とは買う側の企業と売る側の企業が基本合意した際に仲介会社に支払われる報酬のことです。

これも金額は決まっていません。

その会社の売買契約として決まった額の何%のようなカタチで定めている会社が多いです。

ただし中間報酬も無料にしている会社が多いです。

成功報酬

成功報酬とは、M&Aが成功した時に仲介会社に支払うお金のことです。

成功報酬の計算方法は各社共通で以下の通りです。

| 売却額 | 成功報酬割合 |

| 5億円以下の部分 | 5% |

| 5億円~10億円以下の部分 | 4% |

| 10億円~50億円以下の部分 | 3% |

| 50億円超~100億円以下の部分 | 2% |

| 100億円超 | 1% |

例えば売却額が8億円だった場合、

5億円以下の部分は5%なので2500万円

残りの3億円は4%なので1200万円

したがって、合計で成功報酬は3700万円ということになります。

M&A仲介会社を利用するメリットとは?

5%と言っても何千万も取られてしまう…。

仲介会社を利用することでその金額以上のメリットが得られるのでしょうか?

主なメリットは以下の通りです。

- 適正価格で取引できる

- 専門知識を自力で勉強する必要がない

- 買い手や売り手の選択肢が豊富

- 取引が行われている間自社の仕事内容に集中できる

適正価格で取引できる

自分の会社全体がいくらかどうかってなかなか自分たちだけでは判断できませんよね。

それにM&Aは1億~10億のお金が動く契約です。

1億間違えちゃったなんてことになったら大変です。

1億低く見積もってしまったら、引く手数多にはなるかもしれませんが、自分たちが損をするのはもちろん、合併してからも自分たちの会社はより低く見られてしまいます。

反対に1億高く見積もってしまったら、まったく買い手が見つからないということになりかねません。

生半可な知識で自分の会社を査定してしまうと、取引相手がM&Aを頻繁に行っていたとしたら舐められてしまう可能性があります。

そのため、第三者の意見を挟むことはとても重要になってきます。

最もM&Aをよく見てきたプロの仲介会社にアドバイスをもらいましょう。

専門知識を自力で勉強する必要がない

M&A仲介会社には弁護士や税理士、会計士などの専門家が在籍している会社が多いです。

法律問題、お金の問題、などなど

そのすべてのリスクに対して自力で勉強をして抜けが内容に準備するのはほぼ不可能に近いでしょう。

だからそれらの経験とノウハウを持ったプロに多角的な視点から契約を確認してもらうためにも仲介会社に頼むと安心ですね。

買い手や売り手の選択肢が豊富

M&A仲介会社は経験と実績に伴って様々なパイプを持っています。

そして多くの買い手と売り手が集まってきています。

自分たちだけで取引相手を見つけようとしてもなかなか見つからないかもしれません。

それで焦ってしまうと不当な取引に巻き込まれてしまう危険性もあります。

自分たちの理想にあって会社をいち早く見つけてもらうためには仲介会社はとても頼りになります。

取引が行われている間自社の仕事内容に集中できる

M&Aの取引には大変時間がかかり、やらなければならない工程がたくさんあります。

自社の運営を進めながら同時進行でM&Aの契約を進めることはとても大変です。

また、M&A未経験の方がやろうとすると、勉強する時間も込みで考えるとさらに膨大な時間がかかります。

M&A仲介会社に依頼すると、なんと最短で50日で契約から売買完了までを成し遂げたという実績を持つ仲介会社もあります。

基本的にはM&A仲介会社に依頼したとしても、買収が完了するまでに10ヶ月~1年程度はかかると見積もっておいたほうが良いでしょう。

上記の例は大変稀なケースです。

この長い期間M&Aの取引と自社の仕事を両立するのはとても難しいでしょう。

それに加えて独学でM&Aを行う場合、交渉が決裂する可能性も高いです。

会社の売上が下がるとそれに伴って、自社の評価額も下がってしまいます。

自社の売上を維持したままで最適なM&Aを行うためには仲介会社に一任してしまったほうが良いでしょう。

近年中小企業の特化した仲介会社が増えている訳

近年中小企業に特化したM&A仲介会社が増えているのはご存知ですか?

一昔前よりも、M&Aの手続きが簡略化され、どの会社でも簡単にM&Aに踏み切れる環境ができつつあります。

そんな世の中になった背景には、多くの中小企業が後継者不足に悩んでおり、倒産の危機にあるという現実があります。

M&A件数は年々上昇傾向にあり、2019年で言えば過去最多の4088件のM&Aが実行されました。

そして、このコロナ禍になって、財政難に陥っている企業は更に増えました。

専門家たちの間では2025年にM&Aのピークが来るとも言われています。

財政難になったり、後継者不足になったときにM&Aという選択肢を取らなかったとしたら、会社の経営はぐちゃぐちゃになり従業員を守ることはできません。

会社が空中分解してしまいます。

また、中小企業の場合M&Aの経験者がいない場合も多いです。

それに伴って中小企業に特化したM&A仲介会社が増えてきているのです。

最後に

M&Aには膨大な知識と時間が必要です。

自社で独学で行うよりも専門家に頼って行うべきだということがわかっていただけたと思います。

しかし仲介会社に依頼するデメリットとしてお金がかかるのはもちろんもう一つ覚えておかなければならないのが情報漏えいの危険性があるということです。

仲介会社には原則細かい会社の財務状況や・特許取得状況などの機密事項を開示しなければならないからです。

したがって、仲介会社を利用する時はまず最初に『秘密保持契約』を締結しましょう。

そうするともしも秘密が漏洩した時にはペナルティが発生するので仲介会社側もより慎重に仕事を進めてくれることになるでしょう。

投稿者プロフィール

-

美容が好きな20代。貯金は美容にかけていることが多いです。

インコのザシアンと一緒に暮らしています。

最新の投稿

経営・人材管理2024年7月12日労働環境の改善に役立つ助成金を紹介していきます。

経営・人材管理2024年7月12日労働環境の改善に役立つ助成金を紹介していきます。 経営・人材管理2024年7月12日【2022年版】助成金の概要と用途別まとめ【随時更新】

経営・人材管理2024年7月12日【2022年版】助成金の概要と用途別まとめ【随時更新】 経営・人材管理2024年7月12日【働く女性支援】女性を支援する助成金まとめ

経営・人材管理2024年7月12日【働く女性支援】女性を支援する助成金まとめ 経営・人材管理2024年7月12日Epics DAO、オープンソースソフト開発者向け助成金プロジェクト開始

経営・人材管理2024年7月12日Epics DAO、オープンソースソフト開発者向け助成金プロジェクト開始